Igenis, meg nem is. Nem, nem a haszonnal ( az 6-10% lehet) vagy az adó mértékével (szja 15%) van a gond, hanem az adóeljárási szabályokkal, mivel a garázst bérbe adó magánszemély a személyi jövedelemadónak és az áfának is alanyává is válik. Igaz, az alanyi adómentesség választása esetén csak szja (illetve szja előleg) fizetési kötelezettsége keletkezik, de a bevételhez képest és egy lakóingatlan bérbeadásához viszonyítva kissé túlbonyolított a folyamat.

Egy átlagos garázs 16-20 nm, ennek a bérleti díja 5-25 ezer forintnál havonta nem nagyon tud több lenni. Havi 20.000 forint bérleti díj esetén az éves bevétel 240.000 forint és ezért iszonyú sokat szívhatunk, pláne ha néha rossz döntéseket hozunk. Mivel egy garázs kiadása nem adómentes ingatlan bérbeadásnak minősül az áfa szempontjából, így csak adószámmal rendelkező személyek folytathatják, ezért az ilyen tevékenységet annak megkezdése előtt be kell jelenteni az adóhatósághoz, majd ha már van adószámunk, akkor szerződést kell kötni, havonta nyugtát/számlát kell kibocsájtani, nyilvántartást vezetni, negyedévente adóelőleget fizetni, esetleg havonta áfát fizetni, bevallani. Íme egy összefoglaló a tudnivalókról lépésről lépésre:

Garázskiadó magánszemélyek feladatai

1. Jövedelemszerző tevékenység formájának kiválasztása

El kell dönteni, milyen formában kívánja az érintett végezni a jövedelemszerző tevékenységét. Erre két kézenfekvő mód kínálkozik. Az egyik egyéni vállalkozóként, a másik adószámos magánszemélyként. A két forma közötti választást a tevékenység, pontosabban az azzal elérhető bevétel nagysága figyelembevételével érdemes eldönteni. Általánosságban az mondható, hogy a viszonylag szerényebb bevételhez ( évi egy millió alatt) nagy valószínűséggel az adószámos magánszemélyként végzett tevékenység a megfelelő forma.

2. Ügyfélkapus regisztráció

Nem feltétele a garázskiadásnak, de személy szerint ajánlom, mert sokat egyszerűsít a folyamaton. Akinek nincs, érdemes elmenni, elintézni és istennek hála, elektronikusan is elindítható el 2016. január 1-jét követően kiállított érvényes személyazonosító igazolvány birtokában.

Ügyfélkapus regisztrációt bármely természetes személy kezdeményezhet. A regisztrációt személyesen a regisztrációs szervnél (bármelyik okmányirodában, kormányhivatali ügyfélszolgálati irodában, adóhatóság ügyfélszolgálatán, külképviseleten) vagy elektronikusan indíthatja el 2016. január 1-jét követően kiállított érvényes személyazonosító igazolvány birtokában.

3. ÁNYK – Nyomtatványkitöltő – szoftver letöltése

Ez sem feltétele a garázskiadásnak, de ezt is ajánlani tudom, mert sokat egyszerűsít az életünkön. Adóbevallásra, adóhatósággal történő kommunikációra alkalmas nyomtatványkitöltő szoftvert a NAV hivatalos oldaláról tudjuk letölteni.

Akkor is érdemes letöltenünk, ha nincs ügyfélkapus elérésünk, mert a nyomtatványokhoz könnyedén hozzáférhetünk, kitölthetjük, majd kinyomtathatjuk. Ha van ügyfélkapus elérésünk, akkor a szoftveren keresztül elküldhetjük a bejelentkezésünket, illetve később az adóbevallásunk.

A szoftver nem tartalmazza a nyomtatványokat, ezért azokat külön, a szerviz/telepítés menüpont alatt tölthetjük le.

2019 évi újdonság a szoftver online, felhő alapú változata.

4. Bejelentkezés az adóhatósághoz

Ahhoz, hogy magánszemélyként garázst adjunk bérbe, a 20T101 számú nyomtatványon kell bejelentkeznünk (nyomtatvány nevében levő első 2 karakter az évet jelöli és minden évben változik).

Ha az ÁNYK szoftvert nem töltöttük le, akkor nyomtatványboltban is vehetünk, illetve bemehetünk az adóhatósághoz és ott intézhetjük el a kitöltését, beadását. Jó esetben az ügyintéző képes jól kitölteni egy ilyen nyomtatványt az információnk alapján, de azért erre nagy összegben nem érdemes fogadni. A kitöltéshez nagy segítséget ad a NAV pdf formában letölthető (19T1011_kitoltesi_utmutato.pdf, 20T1011_kitoltesi_utmutato.pdf, 2021 évi még nincs ), 15 oldalas kitöltési útmutatója. Maga a tájékoztató a nyomtatványkitöltő szoftvernek is a kelléke.

Az utóbbi időben egyre inkább segítőkésszé váló NAV naprakész tájékoztatói ellenére vannak a nyomtatványnak olyan mezői, ahol jól jöhet néhány tanácsunk:

- 20T101 2. mezőjében meghatározzuk a bejelentés típusát (1. bejelentés) és kérjük az adószám megállapítását.

- 20T101 3. mezőjében megadjuk az adóazonosító jelünket.

- 20T101-A01 6. mező, ahol a tevékenység végzésének formájáról dönthetünk. Vicces, mert a 2,3 és 4 számból választhatunk, de azt még véletlenül sem sikerült kulturáltan feltüntetni, melyik-melyik. Mindenesetre, azok, akik nem egyéni vállalkozóként adóköteles tevékenységet választanak a hármast, azaz a középsőt kell, hogy válasszák.

- 20T101-A01 7. mezőjében megadjuk a ÖVTJ-kódot, azaz informáljuk az adóhatóságot, hogy mely tevékenységeket szeretnénk ez alatt az adószám alatt végezni, Az ÖVTJ kód, a KSH besorolási rendszere. A 682 alá tartozik a saját tulajdonú, bérelt ingatlan bérbeadása, üzemeltetése. A 682002 a gazdasági építmény bérbeadása.

- 20T101-A01 10. mezőjében az adóköteles bevételszerző tevékenység idpontját kell megadnunk.

- 20T101-A01 10. mezőjében a munkavégzés jellegét kell megadni.

- 20T101-F02 A 7. mezőben az áfával kapcsolatos döntésünket kell meghoznunk. Nagyon lényeges, hogy jól döntsünk, azaz ha nem szükséges, ne vállaljuk fel az áfázással kapcsolatos adminisztratív feladatokat. Mivel lehetőségünk van az alanyi adómentesség választására, ha a termékértékesítés, szolgáltatásnyújtás fejében megtérített vagy megtérítendő ellenértéknek – forintban kifejezett és éves szinten göngyölített – összege nem haladja meg a felső értékhatárt. Ez korábban 6, majd 8, 2019. január 1.-től 12 millió forint. Ebben az esetben a 7. mező 2 pontjánál kell egy X-t tennünk.

Arra készüljünk fel, hogy ügyfélkapu ide, ügyfélkapu oda, szinte biztos, hogy 30 napnál hamarabb nem lehet hozzájutni az adószámhoz, és az is előfordulhat, hogy a postán még további két hétig tekereg a válasz, mert hiába adtuk be ügyfélkapun, postán érkezik az adószám. Kalkuláljuk be a NAV nyögvenyelős átfutási idejét, mert különben év végéhez, negyedévhez közeledve, rögtön problémánk támadhat. Azt is vegyük tudomásul, hogy az adószámot a kérelem beadásának a napjától adják meg. A kötelezettségek annak ellenére fennállnak, hogy az adóelőleg-fizetési, adóbevallási határidő után kaptuk meg az adószámot.

4. Szerződés a bérlővel

A garázsok bérbeadása nem olyan kényes, mint a lakóingatlan bérbeadása. A nem fizetés esetén is könnyen kiüríthető, a zár lecserélhető. Valószínűleg extra költséget sem tud generálni a garázs bérbevevője, ami egy nem fizetés esetén gondot okozna. Ennek ellenére legalább egy lényegre törő, a legszükségesebb adatokat tartalmazó egyoldalas bérleti szerződést érdemes írni.

5. Bizonylatadás – Adatszolgáltatás

Figyelem az alábbi szekció többször módosításra, pontosításra került, egyrészt a jogszabályi háttér, a jogszabály-magyarázatok miatt, másrészt a tárgyi adómentes (azaz áfa törvény szempontjából adómentes) ingatlan bérbeadásra vonatkozó, a garázsbérbeadás szempontjából felesleges számlázási információk törlése miatt.

A garázs bérbeadása az áfa szempontjából adóköteles tevékenység és számlát kell kiállítani, de az alanyi adómentességet választó (12 milliós értékhatárig) adóalanynak a számla kiállításakor figyelnie kell arra, hogy a számlán szerepeljen, hogy a szolgáltatást alanyi adómentes minőségében nyújtja. A számla lehet papír alapú, számlázó szoftverrel vagy felhő alapú szolgáltatás keretében is kibocsájtott.

Az alanyi adómentes adóalany is az általános szabályok szerint mentesülhet a számlaadási kötelezettség alól és az általános szabályok szerint terheli a nyugtaadási kötelezettség. Az áfatv 165 § (1) bekezdés b pontja értelmében akkor mentesülhet a számlaadási kötelezettség alól az adóalany, ha a számla Áfával számítottan 900 000 forint értékhatár alatti ÉS a szolgáltatást igénybevevő olyan nem adóalany személy (ide nem értve a nem adóalany jogi személyeket), aki az ügylet ellenértékét – a teljesítés napjáig – készpénzzel, készpénz-helyettesítő fizetési eszközzel, többcélú utalvánnyal vagy pénzhelyettesítő eszközzel megtéríti, ÉS számla kibocsátását nem kéri. Ha az adóalany ez alapján mentesül a számlaadási kötelezettség alól, akkor nyugtaadási kötelezettség terheli.

Nagyon fontos változás volt 2020. július 1-től, hogy az alanyi adómentes garázsbérbeadókra is vonatkozik a számlaadat-szolgáltatási kötelezettség. Ha a garázst bérbe vevő magánszemély, akkor 2020-ban még nem volt adatszolgáltatási kötelezettség, de az áfaalanyok számlaadat-szolgáltatási kötelezettség alá eső számláinak, számlával egy tekintet alá eső okiratainak köre 2021. január 4-től kibővült. Ettől az időponttól már nem csak a belföldön nyilvántartásba vett áfaalany vevőknek kiállított számlákról kell adatot szolgáltatni, hanem az adatszolgáltatási kötelezettség kiterjed minden olyan számlára, amire az Áfa tv. számlázási szabályai alkalmazandóak. Így 2021. január 4-től számlaadat-szolgáltatási kötelezettséggel érintett a nem áfaalany személynek, szervezetnek és a külföldi áfaalanynak kiállított számla is.

- Az adatszolgáltatást a NAV által biztosított elektronikus felületen – az Online Számla rendszerben – kell teljesíteni, számlázó program használata esetén azonnal, számla nyomtatvány használatával kibocsátott számla esetén értékhatártól függően. ( ha az áfa összege nagyobb, mint 500.000 Ft akkor másnap, ha kisebb, akkor 4 naptári napon belül rögzíteni kell)

- Az elektronikus felület az adóalany és az eljárásra jogosult személy egyedi azonosítását követően használható, azaz regisztrálni kell a rendszerbe. ( Az adatszolgáltatásról viszonylag frappáns információkat „A számlaadat-szolgáltatás 2020. július 1-jétől alkalmazandó szabályai kibocsátói oldalon” információ füzetben lehet találni.)

- Papír alapú számla és a számlával egyenértékű bizonylat kibocsátása esetén az adatszolgáltatást az Online Számla rendszer menüsorának „Számlaadat-rögzítés” menüpontjában kapott képernyőn a számlán levő adatok berögzítésével teljesíthető az adatszolgáltatási kötelezettség, de az adatszolgáltatási kötelezettségnek úgy tehetünk eleget legkönnyebben, ha a NAV ingyenes online számlázóját használjuk vagy esetleg bármelyik piacon jelenlevő felhő alapú szolgáltatót (számlázz.hu, billingo) vesszük igénybe, mert ebben az esetben az adatszolgáltatás automatikus.

6. Nyilvántartás

Az adóbevalláshoz szükséges a bevételek, az elszámolható költségek alapján az adóalap kiszámítása, ezért a legjobb, ha erre egy nyilvántartást alakítunk ki. Ki-ki vérmérséklete, tudása, eszköztára szerint, de mindenképpen a bevételek és a levonható költségek havi, negyedéves kimutatására alkalmas módot válasszunk.

7. Adózás

Szja

- adó alapja : jövedelem= az elszámolható költségekkel csökkentett bevétel.

- Bevétel: Az önálló tevékenységből származó bevételt az Szja tv. 2. és a 4. számú melléklet rendelkezései szerint kell figyelembe venni. 2019. január 1.-től az ingatlan bérbeadásból származó jövedelem megállapítása során nem kell bevételként figyelembe venni az ingatlan használatához kapcsolódó, más személy által nyújtott, e személytől vásárolt szolgáltatásnak a bérbeadó által a bérbevevőre az igénybevétellel arányosan áthárított díját, így különösen a közüzemi szolgáltatások díját.

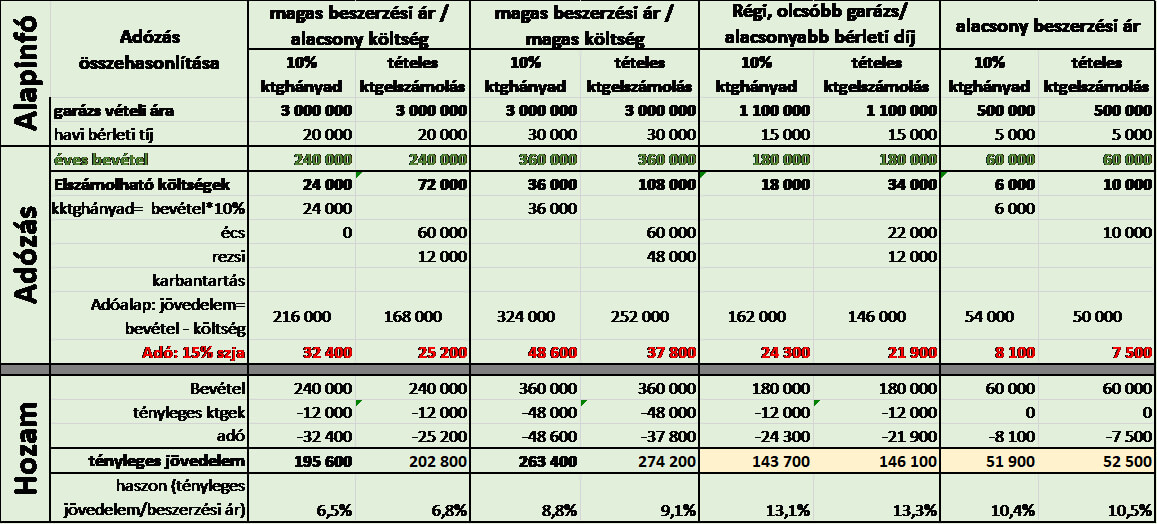

- elszámolható költségek: A költségeket vagy tételes költségelszámolással vagy 10 % költséghányad alapján kalkulálhatjuk. A melyiket érdemes választanunk kérdésre adott válasz függ a bevétel nagyságától, az ingatlan beszerzési árától és a költségektől is. Ha a garázzsal kapcsolatban nem nagyon merülnek fel költségeink és a garázst már nagyon régen szereztük be, akkor a 10% költséghányad előnyös, különösen hogy a beszerzési ár nagyon alacsony lehet. Ha mostanában, már nagyobb áron vásároltuk a garázst, a 2% értékcsökkenés, amit levonhatunk a bevételekből, jótékonyan csökkenti az adóalapot és mivel ritkán történik ilyen mértékű állagromlás egy garázsnál, ezért ez igazából nem a hasznot, csak az adóalapot csökkenti. Társasházak teremgarázsának – adóalapcsökkentő költségként nem elszámolható- közös költsége elég húzós, különösen, ha lift is van és ezért a garázs fenntartási költsége lényegesen magasabb lehet, mint a bevételfüggő 10%-os költséghányad. Igaz a magasabb költségekhez magasabb szolgáltatási szint is társul, amit érvényesíthetünk a bérleti díjban (Már ha a piac megfizeti). Hüvelykujj szabály szerint, a különbség a gyakorlatban annyira kicsi, hogy nem érdemes bevállalni a tételes költségelszámolást, de ha esetleg egy lakást is bérbe adunk, ahol a tételes költségelszámolást választottuk, akkor a garázsra (és minden más bérbeadott ingatlanra) kötelező ugyanazt a módszert választani.

- Tételes költségelszámolás esetén elszámolható költségek : Elismert költségként a magánszemély csak a bevételszerző tevékenységével közvetlenül összefüggő, kizárólag a bevétel megszerzése, a tevékenység folytatása érdekében felmerült, az adóévben ténylegesen kifizetett, szabályszerűen igazolt kiadást veheti figyelembe.

- értékcsökkenés:

- az Szja tv. 11. számú melléklete szerint a kizárólag bérbeadásra hasznosított – saját tulajdonú – tárgyi eszköz időarányos értékcsökkenési leírása (Praktikusan a garázs beszerzési árának 2%-a illetve a felújítási költséggel megnövelt beszerzési érték 2%-a) illetve a nem kizárólag bérbeadásra hasznosított épület időarányos, illetve területarányos értékcsökkenése illetve a hasznosított ingatlanrész felújítási költségének értékcsökkenési leírása.

- az ingatlant bérbeadó, (nem egyéni vállalkozó) magánszemély épület, építmény esetében – a korábban bármely tevékenység bevételével szemben még el nem számolt mértékig – az értékcsökkenést akkor is elszámolhatja, ha az épületet három évnél régebben szerezte meg, vagy építette.

- nem számolható el azonban értékcsökkenési leírás azon tárgyi eszközök (ingó, ingatlan) után, amelyek megszerzése ingyenesen történt.

- értékcsökkenési nyilvántartással kell alátámasztani számításainkat. az Szja tv 11. számú mellékletének „Az értékcsökkenési leírás szabályai” című II. fejezetében találunk pontos útmutatót.

- rezsiköltség: az ingatlan fenntartásával, rendeltetésszerű használatával kapcsolatosan felmerülő rezsiköltség (csak a mérés alapján áthárított). Nem számolhatóak el a nem a bérbeadáshoz, hanem a tulajdonjoghoz költhető költség, mint az építményadó, a biztosítás vagy a társasházi közös költég, akkor sem, ha tényleges használatra fizetett rezsit elemeket is tartalmaz.

- felújítási költség: A garázs bővítésével, rendeltetésének megváltoztatásával, átalakításával, az élettartam növekedésével kapcsolatban felmerült kiadás, továbbá az elhasználódott tárgyi eszköz eredeti állaga (kapacitása, pontossága) helyreállítását szolgáló felújítással kapcsolatban felmerült kiadás (mindezek együttesen: felújítási költség) a felmerülés évében elszámolható, vagy választható, hogy az értékcsökkenési leírás alapját növeli.

- javítási, karbantartási költségek: A kizárólag üzemi célt szolgáló tárgyi eszközök, nem anyagi javak folyamatos, zavartalan, biztonságos üzemeltetését szolgáló javítási, karbantartási, felújítási munkákra fordított kiadás is elszámolható költségként.

- 10 % költséghányad esetén a bevétel 90%-a lesz az adóalap és más költség nem vehető figyelembe, viszont ezt számla, bizonylat nélkül is levonhatjuk.

- Tételes költségelszámolás esetén elszámolható költségek : Elismert költségként a magánszemély csak a bevételszerző tevékenységével közvetlenül összefüggő, kizárólag a bevétel megszerzése, a tevékenység folytatása érdekében felmerült, az adóévben ténylegesen kifizetett, szabályszerűen igazolt kiadást veheti figyelembe.

- adóelőlegfizetés időpontja: negyedévet követő 12.-e.

- Az adóelőleget a negyedévben megszerzett jövedelem alapján a negyedévet követő hónap 12. napjáig kell megfizetni. A magánszemély a negyedévben megszerzett bevétele alapján fizeti meg az általa megállapított adóelőleget; és/vagy a kifizető által megállapított, de le nem vont adót, adóelőleget, ha annak megfizetésére a kifizető nem köteles.

- Nem kell az adóelőleget megfizetni: – amíg annak összege az adóév elejétől összesítve nem haladja meg a 10 000 forintot; – amennyiben a bevételt terhelő adóelőleget a kifizető, munkáltató teljes összegben levonta.

- Ha a szerződő fél kifizetőnek minősül, akkor ő ebben a minőségében az szja előleg levonására, és megfizetésére kötelezett. Praktikusan az adóval csökkentett számla értéket utalja át.

- adóbevallás módja: Éves bevallás – önadózóként.

- adóbevallás időpontja:Az adóévet követő május 20 ( korábban február 25-ig.)

- adóbevallási nyomtatvány: 1853 (2018 év után), 1953 (2019 év után), 2053(2020 év után)

EHO/Szocho

2019. január 1-jétől hatályon kívül került az egészségügyi hozzájárulásról szóló 1998. évi LXVI. törvény, szabályai beolvadtak a szociális hozzájárulásról szóló 2018. évi LII. törvénybe (a továbbiakban: Szocho tv.). A Szocho tv. 5. § (2) bekezdés h) pontja alapján az ingatlan bérbeadásból származó jövedelem után nem keletkezik szociális hozzájárulási adófizetési kötelezettség.

Áfa

- Ha alanyi adómentességet választottunk, akkor áfát nem számolhatunk fel, és nem is igényelhetünk vissza. Adóbevallást nem kell beadni.

- Ha nem választottuk az alanyi adómentességet, akkor az

- adó alapja: a bérleti díj

- mértéke: 27%

- adófizetés időpontja: havonta, az aktuális hónapot követő 20.-ig

- adóbevallás időpontja: havonta, az aktuális hónapot követő 20.-ig

- adóbevallási nyomtatvány: 2065 (2020-ban)

Jó tudni

- A fenti gyakorlati útmutató segítséget ad, de nem helyettesíti a törvények ismeretét. Az egyedi döntések az adótörvényeket alkalmazók felelőssége, ezért erősen javasoljuk az alábbiak tanulmányozását is minden döntés meghozatala előtt.

- A NAV tájékoztató füzetecskéi közül az „Ingatlanok bérbeadásának, egyéb hasznosításának alapvető szabályai 2021.” című 10. számú füzetet és „A számla, nyugta kibocsátásának alapvető szabályai 2020.” című 18. számú füzetet érdemes forgatni, amelyek pdf formában letölthetőek.

- A számlázás részletes szabályai az általános forgalmi adóról szóló 2007. évi CXXVII. törvény X. Fejezetében találhatóak.

- A NAV gyakran segít online jogszabálymagyarázatokkal, itt a A számlakibocsátók számlaadat-szolgáltatásának 2021. január 4-től hatályos szabályaihoz ad támpontot.

- Aki vállakozási tevékenységet végez, és a garázshasznosítók ilyenek, nem tekinthet el a Az Adózás rendjéről szóló 2017. évi CL. törvény ismeretétől.

- Az alanyi adómentesség választásáról az Általános forgalmi adóról szóló 2007. évi CXXVII. törvény XIII. fejezetében olvashatunk.

- Azt, hogy miért mentesülhetünk az áfa-bevallás kötelezettsége alól, az Általános forgalmi adóról szóló 2007. évi CXXVII. törvény Egyes adókötelezettségek alóli mentesüléséről szóló 257 § (2) ba pontjában találjuk.

- Akit az ingatlanhasznosítás érdekel, töltse le ingyenes e-book-unkat.